- 股市持续走高,但存在一定的风险。

- 考虑到当前高估值和市场的周期性特点,投资者需谨慎行事。

- 债券的回报相当吸引人,能有效降低股票的风险敞口,为投资者在当前市场环境下提供了一个更稳妥的选择。

- AI选股工具ProPicks,现打六折+额外10%优惠,点击领取。

- 没有人再谈论债券。

- 债券被视为二等资产。

- 股票和加密货币是投资组合中的唯二选择。

英为财情Investing.com – 最近,得益于财报超预期,美股持续上扬。其实,2022年10月不仅标志着熊市的低谷,也宣告了新一轮牛市的开启,而这轮牛市已持续至今。

不过,投资者需要警惕的是,市场一直都是周期性的。回到2022年,投资者如果勇敢一点,逆市而为,则可能已大赚特赚了。回顾笔者之前的分析,无论是在2023年(当时笔者受到了一些批评),还是在2024年(此时批评已经减少,因为趋势已经更加明显),笔者都提到市场迎来了好年份,尤其今年是总统周期的最后一年。

然而,市场必然会自然而然地出现必要的修正(通常在5-10%的范围内,每年发生一次)。

同时,成功的投资者不仅需要善于管理收益,还必须能够妥善管控风险。考虑到估值处于历史高位,特别是美股,市场涨势迟早进入风险区,并可能给投资者的投资组合造成损失,尤其是在AI热潮之后,Roaring Kitty的回归再度点燃 GameStop Corp (NYSE:GME)等meme股的涨势。

GameStop股价走势图,来源:英为财情Investing.com

因此,于未来几个月,市场肯定会一如既往地出现调整,而投资者需要保持高度警惕。

在这种情况下,债券市场时隔多年,再次有望成为我们的中流砥柱。尤其是短期债券,提供了非常有吸引力的选择。

当前,1-3年期限的美债非常值得关注,其到期回报不仅是正的,而且在很多情况下比美股的回报还要高。

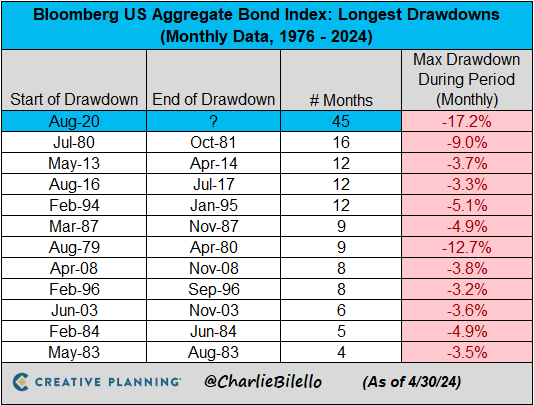

彭博美国综合债券指数,来源:Charlie Bilello

当然,这是因为美债债券市场此前遭遇了史上最严重的熊市,以下是在投资组合中增加债券敞口的三个充分理由:

在这种情况下,通常是开仓某一资产的最佳时机。其实,如今仅就政府债券而言,我们很容易发现美国和欧洲地区的收益率(总收益率)都在5%以上,期限从1年到3年不等。

从策略上讲,这将使我们能够在不放弃最佳正回报(也是实际回报)的情况下减少股票敞口。也许3年后,如果股票市场(周期性地)再次回到熊市或经历大幅调整,届时债券将到期并会向我们归还资金,进而提供了建仓股市的弹药。

当然,股市可能会继续上涨,造成机会成本,但是考虑到目前的估值情况,把美债加入部分投资组合仍然值得一试。

害怕股价暴跌?ProPicks超越标普策略成功避开Humana 4月2日13%的大跌!

了解超越标普策略详情:

https://cn.investing.com/pro/propicks/beat-sp-500

点击这里直接订购,Pro两年计划每天不到3港元,AI助您选股。

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN